最終更新日: 2024年11月29日

長期にわたって住宅ローンを返済していく中で「今よりも金利の低い住宅ローンに借り換えをした方が、負担が減るのでは?」と考える人もいるのではないでしょうか?住宅ローンの借り換えにおいて、金利差は重要なポイントの1つです。しかし、借り換えによるメリット・デメリットの両面を知った上で総合的に判断することが大切です。

そこで今回は、住宅ローンの借り換えをするメリットや注意点について解説します。住宅ローンの借り換えをしたらどのくらい負担が減るのか、借り換え手続きの一般的な流れについても解説しますので、住宅ローンの借り換えを検討している人はぜひ参考にしてみてください。

【目次】

住宅ローンの借り換えをするメリット

住宅ローンを借り換えたらどのくらい負担が減る?

住宅ローンの借り換えをするときの注意点

住宅ローン借り換え手続きの流れ

住宅ローンの借り換えをするメリット

住宅ローンの借り換えをする大きなメリットは、総返済額や月々の返済額を減らすことができる点です。一般的には、次の条件を満たしていると返済額の負担を軽減させるメリットを受けやすいといわれています。

・住宅ローン残高が1,000万円以上

・返済期間が10年以上

・借り換え前後の金利差が1%以上

上記の条件はあくまで目安のため、実際には借り入れ状況などにより異なる可能性があります。無料で借り換えシミュレーションができる金融機関もありますので、興味のある方は試算してみてください。

また、一部の金融機関に限られますが、住宅ローンの借り換えにより返済期間を延ばして月々の返済額を抑えることも可能です。ただし期間を伸ばした分、金利負担が増加し、総返済額が増えてしまう可能性もありますので注意が必要です。

金利差や現状、借り換え後の条件によっては、返済額を大幅に減らせる可能性もあります。気になる方はシミュレーションをしたり、借り換え先候補の金融機関に相談してみたりするとよいでしょう。

住宅ローンの借り換えによる金利タイプの変更

住宅ローンの借り換えをすることで、変動金利から固定金利にするなどの金利タイプを変更することが可能です。住宅ローンは長期にわたって返済していくものであるため「金利が低く設定されている変動金利に変更したい」「金利上昇リスクを避けたいので固定金利に変更したい」などと考えている人もいるでしょう。

実際のところ、10年後、20年後、30年後の金利を正確に予測することは不可能です。そのため、住宅ローンの金利タイプを考えるときには「将来、金利が変動したときに対応できるか」という視点からも考えていくことが大切です。

現在の金利と変更後の金利を比較するだけでなく、借り換えにかかる手数料や金利上昇リスクなども踏まえて総合的に判断することをおすすめします。場合によっては現在借り入れしている金融機関に条件交渉をしたり、借り換えせずに金利タイプのみ変更したりする方法も選択肢の一つです。

住宅ローンの借り換えには返済額を減らすこと以外のメリットも

住宅ローンの借り換えによるメリットは、返済額を減少させることだけではありません。例えば、団体信用生命保険の内容を変更できることもメリットの1つとして挙げられます。

通常、借り入れ後に団体信用生命保険の契約内容を変更することはできません。しかし、住宅ローンの借り換えをすると、今までの団体信用生命保険が終了して新しく加入し直すことになるため、保障内容を変更することができます。取り扱いのある団体信用生命保険の内容は金融機関によって異なるため、以前よりも手厚い保障内容に変更できる可能性もあるのです。

また、住宅ローンの借り換えにあわせて、リフォームローンを住宅ローンとして借り入れる場合もメリットを得られるでしょう。一般的に、リフォームローンよりも住宅ローンの方が金利は低く設定されています。そのため、リフォームにかかる資金も住宅ローンと一本化して借り入れできれば、長期間にわたって低金利で借り入れできることになるのです。ただし、利用にあたり条件がある場合もありますので、あらかじめ金融機関に確認してみてください。

さらに、給与口座や他に借り入れているローンの支払いと同じ金融機関に住宅ローンの借り換えをすれば、資金管理が楽になるというメリットもあるでしょう。住宅ローンの借り換えをするときには、さまざまな視点から考えていくことが大切です。

住宅ローンを借り換えたらどのくらい負担が減る?

それでは、住宅ローンを借り換えたらどのくらい負担が減るのか実際にシミュレーションしてみましょう。なお、今回ご紹介するシミュレーションは将来的に金利が変わらなかった場合での概算です。あくまでも参考として頂けますと幸いです。

【試算条件】

・借入総額:3,000万円

・借入残高:約2,391万円

・借入期間:35年

・残借入期間:25年(※借り換え後の借入期間25年)

・元利均等返済

・ボーナス払いなし

| 借り換え前 | 借り換え後 | 差引 | |

| 月々の返済額 | 約10.8万円 | 約9.6万円 | 約1.2万円 |

| 金利(年) | 2.5% | 1.5% | 1.0% |

| 返済総額 | 約3,218万円(※残借入期間25年の総額) | 約2,869万円(借入期間25年) | 約349万円 |

実際には住宅ローンの借り換えをするにあたり、繰上返済手数料や融資手数料、保証料、司法書士報酬、登録免許税などの諸費用がかかります。数十万円程度かかることが多いので、シミュレーションをする際には諸費用も加味した上で検討することが大切です。

住宅ローンの借り換えをするときの注意点

ここでは、住宅ローンの借り換えをするときの注意点について解説します。住宅ローンの借り換えを検討している人は、メリットだけでなく注意点も踏まえた上で、総合的に判断していきましょう。

金利の動きを定期的に確認しておく

住宅ローンは借入金額が大きく、長い期間にわたって返済していくことになります。そのため、金利上昇リスクに備えたい方やより良い条件で返済していきたい方は、定期的に金利の動きを確認するとよいでしょう。

例えば「金利が上昇して固定金利が○%になったら金利タイプを変更する」など自分なりの基準を決めておき、借り入れ先候補の固定金利を定期的に確認することなどが考えられます。金利上昇局面で変動金利から固定金利に変更したいと考える人にとっては、このように金利の動きを定期的に確認して判断することが大切です。

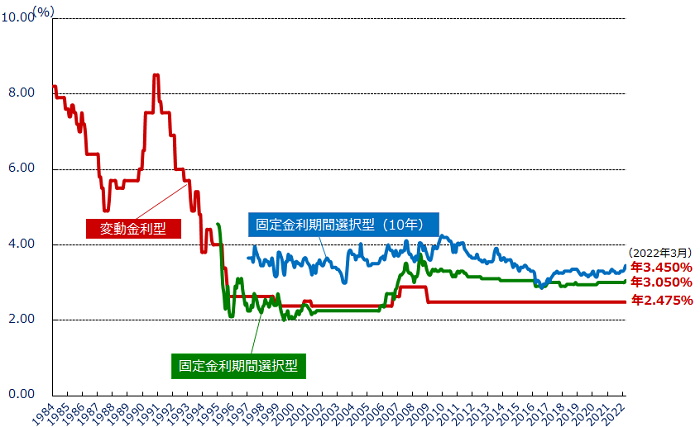

※出典:住宅金融支援機構「民間金融機関の住宅ローン金利推移(変動金利等)

上記の表は、【フラット35】などを提供している住宅金融支援機構が公開している住宅ローンの金利推移です。主要都市銀行のホームページなどにより集計した金利(中央値)から掲載されています。この表からは、近年における変動金利型の数値は横ばいですが、固定金利期間選択型(3年・10年)は上昇していることが読み取れます。大手銀行で10年固定の基準金利の引き上げが行われたこともあり、住宅ローンの借り換えを考えるのであれば今後も金利の動きを確認していくことが大切でしょう。

試算するときは諸費用なども考慮する

住宅ローンの借り換えをするときには、必ず借り換えにかかる諸費用の支払いも含めて検討しましょう。借り換えにかかる諸費用は、数十万円程度かかるケースも多くあります。

なお、融資手数料や保証料など、必要な諸費用や金額は金融機関によって異なります。そのため、借り換え先として検討している金融機関にあらかじめ確認しておくとよいでしょう。

住宅ローンの借り換えには審査がある

最初に住宅ローンを借り入れしたときと同様に、住宅ローンを借り換える際にも審査があります。車のローンなど他の借り入れが増えていたり、転職などにより勤続年数が短かったり、年収が少なくなったりしているなど契約者の状況が変化している場合、審査に通らない可能性があります。審査に通らない場合は、他の借り入れを完済したり、複数の金融機関で事前審査を行ったりするなどの対処をしてみましょう。

住宅ローンの借り換えには手間と時間がかかる

住宅ローンの借り換えは、申し込みからすぐに完了できるわけではありません。申し込みするための書類準備や審査、契約手続きなどの手間と時間がかかります。各種書類を揃えるために役所まで足を運んだり、契約のための日程調整をしたりするなど、住宅ローンの借り換えにはある程度の時間を確保することが必要になるでしょう。

郵送での申し込み手続きの場合は時間がかかりやすいため、スムーズに借り換え手続きを進めたい人は、直接金融機関に行ったり、Webからの申し込みを利用したりすることをおすすめします。また、必要な書類や具体的な手続きの流れを把握しておくと、前もって準備しやすくなります。あらかじめ金融機関に確認しておきましょう。

住宅ローン控除や団信に関する注意点も

住宅ローン控除の対象となっている住宅ローンを借り換える場合は、完済までの期間にも注意が必要です。今後も住宅ローン控除を受けるためには、借り換え後から完済まで10年以上であることなどの要件があるからです。詳しくは、国税庁のWebサイトをご覧ください。

また、健康状態によっては団信への加入が難しい可能性もあります。不安な方は、あらかじめ金融機関に確認しておきましょう。

住宅ローン借り換え手続きの流れ

住宅ローンを借り換える際の大まかな手続きの流れは、以下の通りです。

1.借り換え先の金融機関を選ぶ

2.事前審査の申し込み

3.本審査の申し込み

4.現在借り入れしている金融機関で住宅ローンの全額繰上返済の手続き

5.借り換え先の金融機関と契約手続き

6.融資実行・全額繰上返済

7.抵当権抹消登記・設定登記

8.借り換え先の金融機関への返済が始まる

住宅ローンの借り換えを検討する場合、まずは借り換えした場合にメリットがあるのか調べることから始めてみましょう。金融機関が提供している借り換えシミュレーションで大まかに試算するだけでなく、金融機関に直接相談して正確に計算してもらい、借り換えによるメリットがどの程度あるのか確認してみてください。借り換えシミュレーションをする場合は、借り換えにかかる諸費用も忘れずに計算しましょう。

住宅ローンの借り換えをすることにより、現在よりも返済の負担を大きく軽減できる可能性があります。住宅ローンは長期にわたって返済していくものであるため、市場金利の動きに加えて、ご自身やご家族の生活状況なども考慮しながら検討してください。

住宅ローンの借り換えについて、さらに知識を深めたい人はこちらの記事もご覧ください。