最終更新日: 2024年11月29日

住宅ローン破綻とは一般的に、住宅ローンの月々の返済が困難になり家計が破綻してしまうことをいい、最悪の場合、マイホームやそのほかの財産も失うリスクがあります。住宅ローン破綻を起こさないためには、住宅ローンを利用する前に、しっかり完済までの返済計画を立てておくことが大切です。この記事では、これから住宅購入を検討している方向けに、住宅ローン破綻が起こる原因や、住宅ローン破綻を避けるためにとるべき対策を解説します。

【目次】

新型コロナウイルス感染症がもたらした住宅ローンへの影響

住宅ローン破綻に陥る原因

住宅ローン破綻に陥ると起こること

住宅ローン破綻を防ぐための対策

住宅ローン破綻を防ぐには利用前に返済計画をしっかり立てることが大切

新型コロナウイルス感染症がもたらした住宅ローンへの影響

新型コロナウイルス感染症の拡大で、活動自粛する店舗や企業が増えています。その結果、収入が不安定になり、住宅ローンの返済に影響を与える事例も増加傾向にあります。

住宅ローン返済についての相談件数が急増

新型コロナウイルスの影響によって収入が不安定になり、返済猶予や、減額、ボーナス払いの取りやめといった相談件数が急増しています。独立行政法人住宅金融支援機構の発表によると、新型コロナウイルスの影響により初の緊急事態宣言が出た2020年3月中旬から相談件数が増加。

同機構のお客さまコールセンターへの相談件数は、2020年5月末時点の累計で2,265件に達しました。単月では、2020年2月は15件、3月214件、4月1,158件、5月878件となっています。

参考:「新型コロナウイルス感染症の影響で返済困難となったお客さまへの返済方法の変更メニュー及び相談窓口のご案内」(独立行政法人住宅金融支援機構)

住宅ローンの返済条件を変更する人も増加傾向

住宅金融支援機構の発表によると、2020年3月~2021年3月までに承認された返済変更方法の件数は10,044件。新型コロナウイルス感染症の影響により収入が減少し、これまで通りの返済が難しくなっているケースもあるようです。

【新型コロナウイルス感染症にかかる返済方法変更の承認実績】

| 年度 | 単月 | 累計 | |

| 令和元年度 | 2月 | 0件 | 0件 |

| 3月 | 2件 | 2件 | |

| 令和2年度 | 4月 | 195件 | 197件 |

| 5月 | 995件 | 1,192件 | |

| 6月 | 1,483件 | 2,675件 | |

| 7月 | 1,208件 | 3,883件 | |

| 8月 | 973件 | 4,856件 | |

| 9月 | 851件 | 5,707件 | |

| 10月 | 821件 | 6,528件 | |

| 11月 | 595件 | 7,123件 | |

| 12月 | 679件 | 7,802件 | |

| 1月 | 755件 | 8,557件 | |

| 2月 | 739件 | 9,296件 | |

| 3月 | 748件 | 10,044件 | |

参考:「新型コロナウイルス感染症に係る返済方法変更の承認実績(令和2年度末)」(独立行政法人住宅金融支援機構)

住宅ローン破綻に陥る原因

一般的には、どのような原因で住宅ローン破綻に陥るのでしょう。ここでは、いくつかの例を紹介します。

収入が減少する

借り入れ当初に想定していなかった事象により収入が減少したことで、住宅ローンの返済が難しくなるケースがあります。考えられる事象としては、企業の業績悪化によるボーナスカット、給与の低下、解雇・倒産などです。

独立行政法人住宅金融支援機構の「住宅ローン利用者の実態調査」によると、年収に占める年間返済額の割合を示す返済比率(返済負担率)は15%~20%の割合が最も高いという結果が出ています。年収500万円の世帯なら、年間返済額は75万円~100万円、月で均すと約6万円~8万円超という計算です。

また、金融機関によっては返済比率の上限を30%以上に設定しているケースがあり、平均的な返済比率を超えて融資を受けている方も少なくないでしょう。

このように、多くの家庭にとって住宅ローンの返済は毎月の支出の中でも比重が大きく、収入減少は住宅ローンの返済に大きく影響することとなります。

参考:「住宅ローン利用者の実態調査【住宅ローン利用者調査(2021年4月調査)】」(独立行政法人住宅金融支援機構)

支出が増加する

返済期間中には税金や保険料といった定期的に発生するお金のほか、突然の入院や手術による医療費や家具・家電の故障による買い替え費用など、予期せぬお金が発生する場合があります。変動金利型の住宅ローンを選んだ場合には、返済期間中に金利が上昇し、返済額が増加するおそれもあります。

住宅ローンの返済は長期に及びますので、こういった予測のつきづらい費用が積み重なることで計画が狂い、住宅ローンの返済が困難になるケースがあります。

元々の返済計画に無理がある

住宅ローン利用時に作成する返済計画に無理や不備があれば、住宅ローン破綻の原因につながるおそれがあります。銀行は貸し出しできる住宅ローンの金額の目安として返済比率を使用しますが、これはあくまでも「借り入れ可能な金額」であって、実際に返済できるかどうかは個々の家計によって異なります。

銀行から「借りられる額」と、実際に「返せる額」は別物ということを覚えておきましょう。

また、多額のボーナスを前提に返済計画が組まれていると、企業の業績悪化によってボーナスが減少、またはなくなり、その結果、返済計画が崩れることも考えられるので注意が必要です。

住宅ローン破綻に陥ると起こること

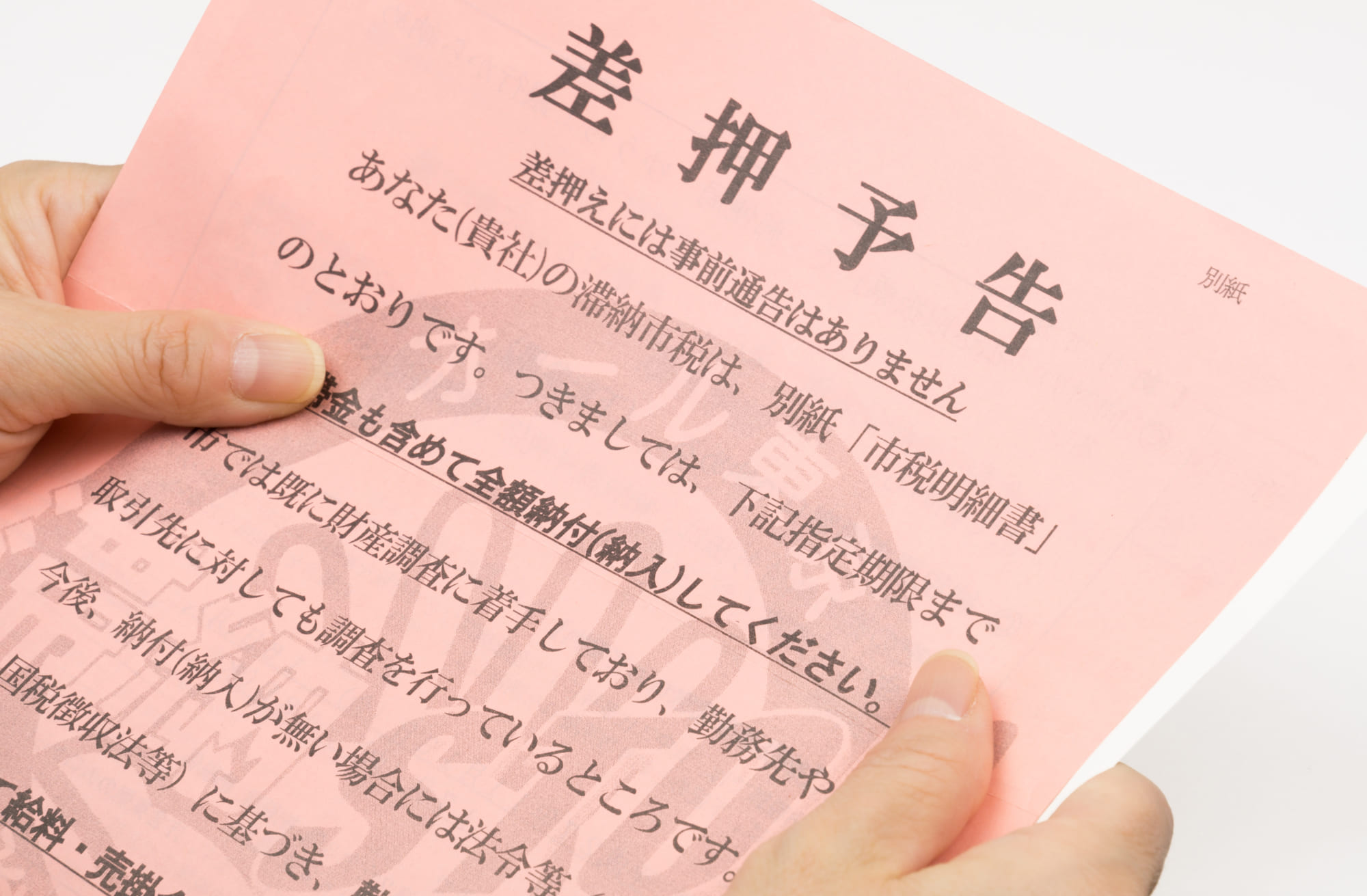

住宅ローン破綻に陥ると、家が競売にかけられたり、財産を差し押さえられたりすることがあります。

自宅が競売にかけられる

住宅ローンの返済を滞納すると、まず督促状や催告書が届きます。それでも返済できない場合、金融機関は住宅ローンの残高を保証会社に請求します。保証会社は金融機関に住宅ローン残高を支払い、今度は住宅ローンの保証会社が債務者へ一括返済を求めます。

債務者が住宅ローンを一括返済できない場合は「抵当権の実行」、つまり自宅が差し押さえられ、競売にかけられて、返済額に充当されます。自宅が競売にかけられた場合は、引き続き自宅に住み続けることはできません。

不足があれば給与やそのほかの財産を差し押さえられる

自宅が競売にかけられると、物件価格相場の5~7割程度の価格で売りに出されることが多く、残債が残るケースがほとんどです。

競売で自宅が売却されても、住宅ローンの残債が残っていれば返済が必要です。競売後の残債も一括返済が基本ですが、交渉に応じてもらえるケースもあります。残債の分割払いが認められれば、以降は分割で返済していくことになります。

分割払いが認められずに返済ができない場合や、分割払いを延滞したときは自分の給与や口座、その他の財産も差し押さえが入ります。最終的にどうしても返済が困難な場合は、自己破産や個人再生、任意整理などの債務整理を行って借金の減額、免除を検討していくことになります。

住宅ローン破綻を防ぐための対策

住宅ローン破綻をしてしまうと、最悪の場合財産の多くを失うことになります。住宅ローン破綻を防ぐために、利用前にしっかり対策しておくことが大切です。

余裕のある返済計画を立てる

返済計画を立てる際は、収入の減少や支出の増加などさまざまな可能性を考慮しておく必要があるでしょう。想定外の事象にも備えられるよう、計画にゆとりを持たせておくことも大切です。

一般的に無理なく返済しやすい返済比率は20~25%とされていますが、家庭によって適した返済比率は異なります。

住宅ローンを利用する前に住宅ローン以外の毎月の生活費や固定費も含めた収支計画を立て、返済と並行して一定の貯蓄を行える程度の返済額を見極めてください。また、住宅ローンは諸費用がかかることも覚えておきましょう。

このほか、住宅購入までに頭金を用意して、住宅ローンの借入額を減らすことも有効です。返済計画を立てることが難しい場合には、ファイナンシャルプランナーなどの専門家にも相談してみましょう。

早めに金融機関に相談する

返済を続けられそうにない場合には、気付いた時点で早めに金融機関に相談することが大切です。返済義務がなくなることはありませんが、理由によっては返済条件の変更(リスケジュール)に対応してくれる可能性があります。

任意売却を利用する

任意売却とは、住宅ローンの返済が困難なときに金融機関の承諾を得て売却することです。住宅ローン返済中は自宅に抵当権がついているため、金融機関に許可なく売却をすることはできません。任意売却は競売よりも高値での売却が期待できるため、競売に比べて売却後の住宅ローン残高を減らしやすいというメリットがあります。

しかし、住宅ローンの残高よりも売却額が低い場合には、そもそも売却の承諾を得られないことも考えられます。売却後に住宅ローンが残る場合は、競売のケースと同様に引き続き返済を行う必要があり、返済方法については金融機関と相談して決めていくことになります。

住宅ローン破綻を防ぐには利用前に返済計画をしっかり立てることが大切

住宅ローン破綻を起こすと、現在の住まいが競売にかけられたり、財産を差し押さえられたりと大変な末路となるかもしれません。住宅ローンは長期間にわたって返済していく必要があるため、利用する前に不測の事態も含めた返済計画を立てておくことが大切です。万が一返済が困難になりそうな場合には、先延ばしにせず、金融機関に早めに相談しましょう。