最終更新日: 2024年11月29日

住宅ローンを契約するには多くの諸費用がかかります。その中でも大きな割合を占めるのが「保証料」ですが、どのような意味合いで支払う費用なのでしょうか。また、近年ネット銀行の住宅ローンや【フラット35】には、保証料が不要となる代わりに融資手数料がかかる住宅ローンもあります。

ここでは住宅ローンの保証料の役割や融資手数料型の住宅ローンとの違い、保証料型と融資手数料型がそれぞれどのような人に向いているのかについて解説します。

【目次】

住宅ローンの保証料の役割と支払い方法

保証料型と融資手数料型の住宅ローンの違い

保証料型と融資手数料型それぞれの住宅ローンに向いている人は?

返済計画に合わせてより負担の少ない方法を選ぶ

住宅ローンの保証料の役割と支払い方法

住宅ローンの保証料とはどのような費用なのでしょうか。まずは役割と支払い方法についてご説明します。

住宅ローンの保証料とは

住宅ローンの保証料は住宅ローン契約時にかかる諸費用のひとつであり、借入先の金融機関ではなく、住宅ローンの保証を行う保証会社へ支払います。

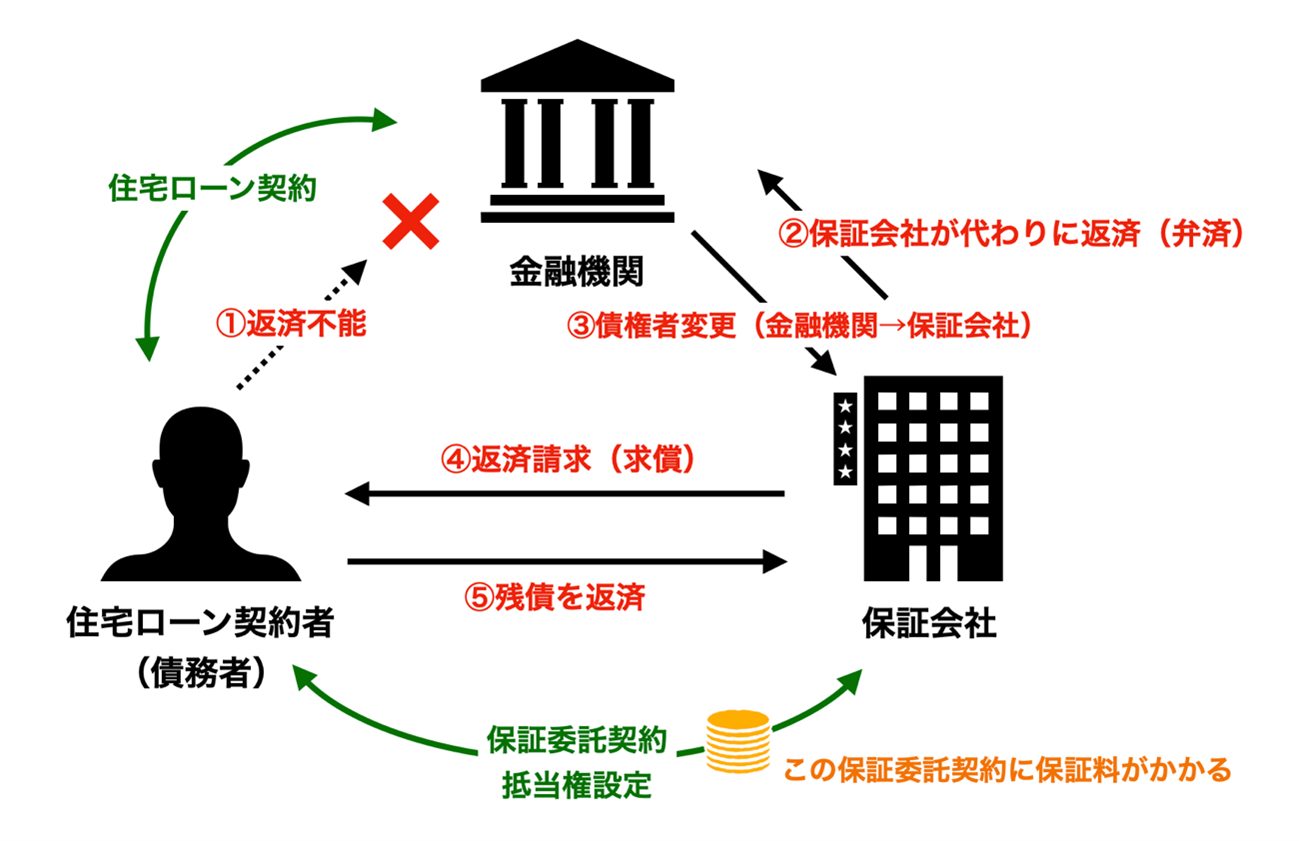

住宅ローンの返済ができなくなった場合には、保証会社が債務者に代わって借入先の金融機関に住宅ローンを全額返済(弁済)することで、借入先の金融機関が住宅ローンの融資を確実に回収できる仕組みとなっています。住宅ローンの多くでは保証人が不要ですが、保証会社がその役割を果たしているのです。

保証会社による弁済はあくまで一時的な肩代わりであって、債務者が負っている住宅ローンの返済義務がなくなるわけではありません。弁済後は債権者が金融機関から保証会社に代わるだけで、債務者は保証会社に対して返済義務を負います。

【住宅ローンが返済不能になった場合の流れ】

※図解は筆者作成

住宅ローンが返済不能になった場合、保証会社から、残債の一括返済を求められることもあります。もし返済できなければ担保となっている住宅は競売にかけられ、手放さなければなりません。

保証会社は、金融機関が融資を確実に回収できるよう保証するのであって、住宅ローンの債務者を守ってくれるわけではありません。せっかく手に入れたマイホームを失うことがないよう、ローンを組む時点で無理のない返済計画を立ておくことが大切です。

保証料を支払う必要性

いざというときに守ってくれないのであれば、保証料を支払うのがもったいないと感じるかもしれません。しかし、住宅ローンを利用「させてもらう」ためには、支払わなければならないコストです。

保証会社の利用が一般的になるまでは、住宅ローンを借りる際に連帯保証人を立てる必要がありました。連帯保証人の責任は重く、住宅ローン債務者と同じ返済義務を負わなければなりません。

住宅ローンは借入額も大きく、連帯保証人が見つからず住宅ローンを借りられないケースも少なくなかったのです。保証会社を利用すれば、連帯保証人を探す手間がかからず、住宅ローンを利用しやすくなります。これを考えると、かかる費用も妥当なコストといえるでしょう。

ちなみに、保証会社を利用せず、連帯保証人も不要な住宅ローン(融資手数料型住宅ローン)もあります。保証会社を利用しないため、保証料の支払いは不要です。ただし、金融機関自身が融資を回収できなくなるリスクを負うため、審査がやや厳しい傾向があります。

保証料がかからずコストを抑えられるケースもある一方、融資手数料が割高に設定されており、保証料を支払うのとほとんど負担が変わらないケースも多いです。

保証料の支払い方法

保証料は一括前払い、もしくは金利に上乗せする形で分割して支払います。一括前払いで支払う方法を「外枠方式」、金利に上乗せして支払う方法を「内枠方式」と呼びます。

外枠方式は契約時の負担が大きいものの、繰上返済を行わない場合、総支払額が内枠方式より少なくなるのがメリットです。

一方内枠方式は、借入金利が年0.2%程度上乗せされるため、毎月の返済額や総返済額は外枠方式より多くなりますが、契約時の負担は抑えられます。

保証料を支払うタイミング

保証料を支払うタイミングは、前述の通り、支払い方法によって異なります。

外枠方式では、契約時(融資実行時)に一括で保証料を支払います。保証料は諸費用ローンの対象となるため、契約時の負担が大きい場合には利用を検討してもよいでしょう。住宅ローンによっては、保証料を借入額に含めることも可能です。

内枠方式では、保証料は金利に上乗せされ、毎月の返済額に含めて分割して支払います。

保証料の相場

保証料は、利用する金融機関、借入額や返済期間など契約条件、支払い方法、審査結果によって変わります。

内枠方式(金利上乗せ)の保証料の相場は、0.2%の金利上乗せです。外枠方式(一括前払い)の保証料は返済期間によって異なり、返済期間30年では借入金額の約2%が相場となっています。

外枠方式の保証料の例

| 借入期間 | 借入金額100万円あたりの保証料 |

| 5年 | 4,580円 |

| 10年 | 8,544円 |

| 15年 | 1万1,982円 |

| 20年 | 1万4,834円 |

| 25年 | 1万7,254円 |

| 30年 | 1万9,137円 |

| 35年 | 2万614円 |

内枠方式と外枠方式で保証料がどのくらい違うのか、実際に試算して比較してみましょう。外枠方式は上表の保証料、内枠方式は全期間固定金利1.3%に0.2%の金利上乗せ、繰上返済はしない場合で試算します。

| 借入額 | 借入期間 | 外枠方式 | 内枠方式 |

| 4,000万円 | 10年 | 34万1,760円 | 42万1,973円 |

| 25年 | 69万160円 | 111万9,433円 | |

| 30年 | 76万5,480円 | 137万131円 | |

| 35年 | 82万4,560円 | 162万9,968円 |

繰上返済をしない場合、借入期間によらず内枠方式のほうが保証料は高くなります。借入期間が長くなるほどその差は大きくなり、借入期間35年では約2倍にもなります。

契約時にまとまった負担が生じますが、トータルの負担を抑えたいのであれば外枠方式のほうが一般的には有利です。

ただし、繰上返済による早期完済や借換えを予定している場合などは、内枠方式のほうが有利になるケースもあります。手元資金の状況や返済計画に応じた選択をしましょう。

保証料型と融資手数料型の住宅ローンの違い

近年、ネット銀行の住宅ローンや【フラット35】には保証料がかからない「融資手数料型」の住宅ローンも増えています。「保証料型」の住宅ローンと、保証料不要の「融資手数料型」の住宅ローンにはどのような違いがあるのかご説明します。

支払い先の違い

先述のように、保証料は住宅ローンの保証を依頼するための費用であり、保証を行う保証会社へ支払います。

一方、融資手数料は融資手続きに対してかかる手数料であり、支払い先は金融機関です。

支払額の算出方法の違い

保証料は借入額や借入期間などの条件に応じて計算します。借入金額が大きいほど、借入期間が長いほど保証料は高くなる傾向があります。

保証会社によっては同じ借入条件でも保証料に幅があり、審査で返済不能リスクが高いと判断されると、割高な保証料を課せられこともあります。

融資手数料の算出方法には、借入額に一定の手数料率をかけて計算する「定率型」と、借入額によらず一律の費用を支払う「定額型」があります。定率型では借入額に対して2%程度の融資手数料がかかるケースが多く、借入額が大きくなるほど手数料の負担も大きくなります。

定額型は金融機関が独自に融資手数料を定めており、一般的には数万円~十数万円かかります。ただし、定額型は定率型よりも金利が高めになるケースが多いため、単純に定額型のほうが費用を抑えられるとは言い切れません。

繰上返済時の返還有無の違い

保証料型の住宅ローンで外枠方式を選択し、契約時に保証料を一括で前払いしている場合、期間短縮型の繰上返済を行うと、短縮された返済期間に応じて保証料の一部が返還されるのが一般的です。このとき返還される手数料を「戻し保証料」といいます。

なお、戻し保証料は短縮された期間分が全額返還されるわけではない点には注意が必要です。さらに、戻し保証料から保証会社手数料と振込手数料が差し引かれることもあります。

一方融資手数料型の住宅ローンでは、定率型と定額型のいずれも、繰上返済によって契約時に支払った手数料が返還されることはありません。

住宅ローンを借換える場合、現在の住宅ローンを一括返済して新たに借入れを行いますが、一度支払った融資手数料は一切戻らないため、借入額が多い状態での借換えとなれば、保証料あるいは融資手数料を再度支払わなければならず、負担が大きくなるおそれがあります。

※内枠方式では保証料を前払いしていないため、戻し保証料はありません。

保証料型と融資手数料型それぞれの住宅ローンに向いている人は?

保証料型と融資手数料型を選べるのであれば、手元資金の状況や今後の返済計画に合った住宅ローンを選ぶことが負担の軽減につながります。それぞれのタイプに向いている人をご説明します。

保証料型の住宅ローンに向いている人

保証料型のうち、内枠方式は契約当初の費用を抑えられるため、例えば頭金を増やして借入額を減らしたい人や、自己資金に余裕がない人、手元資金を残しておきたい人に向いています。

一方、外枠方式は総支払額を抑えたい人に向いているとされています。ただし、繰上返済によって住宅ローンを早期に完済する予定の人や住宅ローンを借換える可能性がある人は、内枠方式を選択して保証料の前払い分を頭金に充て、借入額を減らしたほうが総支払額を抑えられるケースもあります。

一括前払いで支払う「外枠方式」と金利に上乗せして支払う「内枠方式」のどちらを選ぶかは、手元資金の状況や返済計画をもとに判断することが大切です。実際にシミュレーションを行い、支払額にどのくらい差があるかを比較してみましょう。

融資手数料型の住宅ローンに向いている人

融資手数料型の住宅ローンは、一般的に保証料型よりも金利が低く設定されており、月々の返済額や総返済額を抑えたい人に向いています。また返済期間によって支払額が変わらず、繰上返済による返金がないことから、住宅ローンを借換える予定のない人や、返済期間を長く設定したい人に向いています。

返済計画に合わせてより負担の少ない方法を選ぶ

住宅ローンの保証料型と融資手数料型のどちらが適しているかは、借入条件のほか、繰上返済や借り換えを行うのかといった、借入後の返済計画によっても違ってきます。それぞれのタイプの特徴を理解した上で、その他の諸費用まで含めて総支払額をシミュレーションし、自身の返済計画においてより負担の少なくなる方法を選びましょう。