最終更新日: 2024年11月29日

住宅ローンを取り扱う金融機関のサイトなどには、無料で利用できるシミュレーションツールが用意されており、借入額や金利といった条件を入力すれば、簡単に利息額や返済額を計算できます。

しかし、計算結果だけでなく、利息額や返済額がどのように計算されているのかを知りたい人もいるのではないでしょうか。

この記事では、住宅ローンの利息額・返済額を計算する方法や金利差による利息額の違い、利息を抑えるために金利を下げる方法について紹介します。

【目次】

住宅ローンの金利から利息額を計算する方法は?

住宅ローンの利息額の計算シミュレーション

住宅ローンの金利を下げる方法

利息額・返済額を計算してゆとりのある返済計画の設定を

住宅ローンの金利から利息額を計算する方法は?

住宅ローンの利息額は借入額(ローン残高)と金利が分かれば計算ができます。

利息額を求めるための計算式

住宅ローンの毎月の利息額は「直前のローン残高」に「月利」をかけて計算します。

毎月の利息額=直前のローン残高×月利(%)

月利とは「1カ月あたりの金利(利率)」のことであり、通常1年あたりで表示されている金利(「年利」)を12(カ月)で割って算出します。

月利(%)=年利(%)/12

例えば直前の住宅ローン残高が3000万円、金利が年率1.5%(=0.015)の場合の利息額は次のように計算できます。

利息額=3000万円×(0.015/12)=3万7500円

返済方式別の計算方法

住宅ローンの返済方式には「元利均等返済」と「元金均等返済」の2つがあります。いずれも利息計算の方法は共通していますが、毎月の返済額と元金返済額の計算方法・順序は次のように異なります。

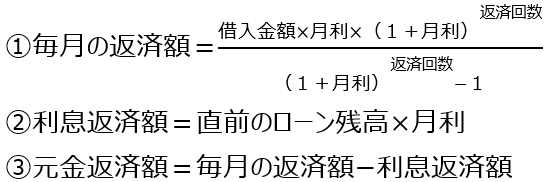

<元利均等返済方式の返済額計算方法>

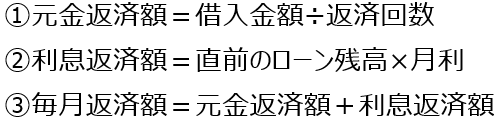

<元金均等返済方式の返済額計算方法>

利息総額を求めるには上記の計算を毎月の返済ごとに行い、そのすべてを足し合わせる必要があります。計算は非常に煩雑になるため、表計算ソフトや金融電卓(関数電卓)、金融機関のシミュレーションツールなどを利用するのが一般的です。

金融機関のシミュレーションツールでは借入額や借入期間、金利、返済方法などを入力するだけで返済額が自動で計算され、条件を変えた試算も簡単にできるため便利です。計算方法を理解した上で、利用できるツールはうまく活用すると良いでしょう。

住宅ローンの利息額の計算シミュレーション

借入額や金利の違いによって、住宅ローンの利息額はどのように変わるのでしょうか。シミュレーションツールを使って実際に試算してみます。今回は住宅金融支援機構の住宅ローンシミュレータを用い、以下のような条件で計算を行います。

<計算条件>

借入期間:35年

金利:全期間固定金利(※1%、1.5%、2%で計算)

返済方式:元利均等返済

ボーナス払い:なし

借入金額3000万円

| 金利(年利) | 月々の返済額 | うち利息分(初回返済分) | 返済総額 | 支払利息総額 |

| 1.0% | 8万4685円 | 2万5000円 | 3556万7804円 | 556万7804円 |

| 1.5% | 9万1855円 | 3万7500円 | 3857万9007円 | 857万9007円 |

| 2.0% | 9万9378円 | 5万円 | 4173万8968円 | 1173万8968円 |

借入金額3000万円の場合、金利が1%違うと、月々の返済額は1万4693円、返済額に占める利息額は2万5000円増加します(初回返済分)。利息の増加が返済額の増加分を上回った分だけ元金の返済額が減り、返済期間中に支払う利息の総額は2倍以上に増えます。

借入金額4000万円

| 金利(年利) | 月々の返済額 | うち利息分(初回返済分) | 返済総額 | 支払利息総額 |

| 1.0% | 11万2914円 | 3万3333円 | 4742万3753円 | 742万3753円 |

| 1.5% | 12万2473円 | 5万円 | 5143万8816円 | 1143万8816円 |

| 2.0% | 13万2505円 | 6万6666円 | 5565万1862円 | 1565万1862円 |

借入金額4000万円の場合、金利が1%違うと、月々の返済額は1万9591円、返済額に占める利息額は3万3333円増加します(初回返済分)。

借入金額5000万円

| 金利(年利) | 月々の返済額 | うち利息分(初回返済分) | 返済総額 | 支払利息総額 |

| 1.0% | 14万1142円 | 4万1666円 | 5927万9814円 | 927万9814円 |

| 1.5% | 15万3092円 | 6万2500円 | 6429万8491円 | 1429万8491円 |

| 2.0% | 16万5631円 | 8万3333円 | 6956万4969円 | 1956万4969円 |

借入金額5000万円の場合、金利が1%違うと、月々の返済額は2万4489円、返済額に占める利息額は4万1667円増加します(初回返済分)。

借入金額6000万円

| 金利(年利) | 月々の返済額 | うち利息分(初回返済分) | 返済総額 | 支払利息総額 |

| 1.0% | 16万9371円 | 5万円 | 7113万5774円 | 1113万5774円 |

| 1.5% | 18万3710円 | 7万5000円 | 7715万8299円 | 1715万8299円 |

| 2.0% | 19万8757円 | 10万円 | 8347万8019円 | 2347万8019円 |

借入金額6000万円の場合、金利が1%違うと、月々の返済額は2万9386円、返済額に占める利息額は5万円増加します(初回返済分)。

上記のシミュレーションから、金利が高くなるほど毎月の返済額に占める利息の割合が増えていき、元金の返済ペースが遅くなって総支払額が膨らんでしまうことがわかります。

住宅ローンの金利を下げる方法

住宅ローンの利息や総支払額を抑えるには、「借入額を減らす」「ローンを早く返済する」「ローン金利を下げる」といった方法がありますが、ここではローン金利を下げる方法について紹介します。

変動金利型の住宅ローンを利用する

変動金利型の住宅ローンは、一般的に固定金利型の住宅ローンよりも低い金利で利用できるのが特徴です。

借入残高の多い返済当初に低い金利が適用されるメリットは大きく、利息の軽減効果を期待できます。ただし、金利が上昇した場合に、返済額や利息額が増加するリスクがあります。

金利タイプを選択する際は、自分がどの程度の金利変動リスクを許容できるか、さまざまな金利変動パターンを想定して返済シミュレーションを行い、返済額がどのくらい変化するかを具体的に把握した上で判断することをおすすめします。

頭金を増やす

融資率(住宅価格に対する借入額の割合)によって適用金利が決まる商品では、頭金を増やして融資率を一定以下に抑えることで金利を下げられます。

例えば全期間固定金利型の住宅ローンの代表商品である【【フラット35】】は、融資率9割を境に、以下のように適用金利が変わります。そのため、頭金を住宅価格の1割以上用意し、融資率を9割以下に抑えれば、より低い金利で住宅ローンを利用できます。

<融資率による適用金利の違い(借入期間21〜35年・2021年4月適用金利)>

融資率9割以下:年1.370%(【【フラット35】S】:年1.120%)

融資率9割超:年1.630%(【【フラット35】S】:年1.380%)

基準となる融資率は金融機関や商品によって異なるため、よく確認しておきましょう。

返済負担率を下げる

返済負担率が低ければ、金融機関から安定的な返済が見込めると判断され、より低い金利が適用される可能性があります。

返済負担率とは、年収に対する年間返済額の割合のこと。年間返済額には、自動車ローンや教育ローン、カードローンなど、すべての借り入れの返済額が含まれます。

ほかに借り入れがある場合は、完済するか借入額を減らし、返済負担率を下げてから住宅ローンを申し込むほうが良いでしょう。住宅ローン自体の借入額を抑えることでも返済負担率は下がります。

金利の優遇を受けられる住宅ローンを利用する

勤務先や不動産業者と提携している金融機関の住宅ローンを利用する、金融機関が定めた特定の商品やサービスを利用するなど、一定の条件を満たすことで金利が引き下げられる場合があります。ただし利用する際は、金利引き下げのメリットだけでなくデメリットはないか、申し込む前に十分確認しておきましょう。

例えば、【【フラット35】】にはローンの対象となる物件が一定の住宅性能を満たしていれば、借り入れから一定期間(5年間または10年間)、金利が年0.25%引き下げられる【【フラット35】S】という制度があります。

住宅ローンを借り換える

すでに住宅ローンを利用している場合には、より金利の低い金融機関、商品へ借り換える方法があります。

ただし借り換えでは、新しく住宅ローンを契約することになるため、改めて審査に通らなければならず、諸費用が必要になる点に注意が必要です。

そのため、借り換えを検討する際は、現在利用している金融機関に金利を引き下げてもらえないか交渉するのも手です。諸費用がかからない分、借り換えよりも小さい金利引き下げ幅でメリットが期待できます。

交渉する場合はほかの金融機関に借り換えたときの試算結果や実際に借り換え先の審査に通過している旨を伝えることで、金利の引き下げを引き受けてもらいやすくなるケースもあります。

利息額・返済額を計算してゆとりのある返済計画の設定を

住宅ローンの利息額は、借入金額と金利が分かれば自身でも計算できます。しかし、利息総額まで求めるには煩雑な計算が必要なため、シミュレーションソフトを利用したほうが簡単で、かつ計算間違いも少ないといえます。

返済計画を立てる際には、計算方法を理解した上でシミュレーションツールをうまく活用すると良いでしょう。住宅ローンは金額が大きく、少しの金利差でも家計やライフプランに大きく影響することもあります。自分で判断が難しいときには、金融機関やファイナンシャルプランナーなどの専門家に相談し、アドバイスを受けることも大切です。