最終更新日: 2024年11月29日

これまで長く低い水準で推移してきた住宅ローンの金利ですが、今後はどう変動するのでしょうか?

本記事では、住宅ローンの金利について、これまでの推移や今後の動向、おすすめの金利プラン、また金利が上昇する場合の対策などをご紹介していきます。

【目次】

今後の住宅ローン金利はどうなる?

住宅ローンの金利タイプは2つ

住宅ローンの金利決定要因は2つ

住宅ローンは「固定金利」と「変動金利」どっちがいいの?

住宅ローンの金利が上昇した際の対策とは?

おすすめ住宅ローンを金利別で紹介!

住宅ローンの金利は上昇する想定で計画を立てよう

今後の住宅ローン金利はどうなる?

日本の今後の住宅ローン金利はどうなるのでしょうか。

2020年に新型コロナウイルスが世界的に流行して以降、日本を含む世界各国で補助金などによりお金がばら撒かれました。そうしたこともあり、2022年に入ると世界各国でインフレが進行。インフレへの対策として利上げが実施されています。

一方、日本はアメリカなど他国が急激な利上げを進める中でも、金融緩和政策を維持することを明言していました。結果として、日米の金利差により急激な円高ドル安に進んだことは記憶に新しいことでしょう。

日本が金融緩和政策を維持することを明言する理由として、アメリカなど他国と比べるとインフレが緩やかであること以外に、「日本銀行が日本の国債を大量に保有していること」が挙げられます。

このため、仮に日本がアメリカなど他の国のように利上げを実施すると、大量に借金を抱えてしまうことになるのです。

しかし、仮に利上げを行わなかったとしても、政策金利から乖離して市場金利が上昇していくことは考えられます。また、2022年末には、日銀金融政策決定会合において、事実上の利上げが実施されています。

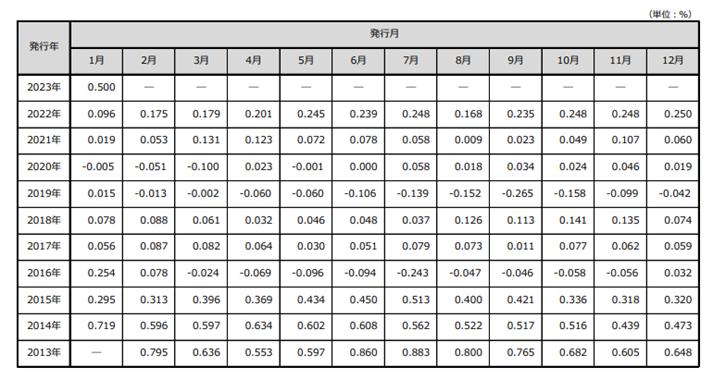

具体的には、長期金利の許容変動幅を0.5%に引き上げたのですが、実際に10年国債の応募者利回りを見てみると、2023年1月には0.50%となっています。

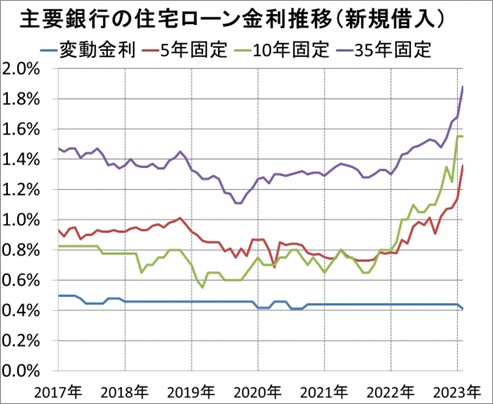

特に固定金利は10年国債利回りに連動するため、2023年に入って金利が上昇。

引用元:ダイヤモンド不動産研究所|2023年2月の住宅ローン金利(【フラット35】、変動金利、10年固定)を予想! 金利の推移、今後の金利動向を確認しよう

一方で、上記グラフからも分かる通り、変動金利はまだ上昇していません。これは、変動金利は短期プライムレートに連動して決められるもので、2023年2月時点では短期プライムレートは変動していないからです。

とはいえ、変動金利は固定金利に遅れて動くとされており、今後は上昇する可能性があるといえるでしょう。

住宅ローンの金利タイプは2つ

住宅ローンの金利タイプには大きく分けると以下2つがあります。

- 固定金利

- 変動金利

それぞれ見ていきましょう。

タイプ1.固定金利

借入期間中の金利が固定されるものです。借入期間中、ずっと金利が固定される「全期間固定金利」と、5年や10年など固定する期間を選択する「固定期間選択型金利」があります。固定金利で住宅ローンを組んでいる場合、住宅ローンの金利が上昇しても、固定された金利のまま返済を続けていくことができます。

ただし、固定期間選択型金利の場合は、固定期間が終了した後は再度、そのときの金利で固定期間を選択するか、変動金利を選ばなければなりません。

タイプ2.変動金利

変動金利は金利が変動するリスクのある金利タイプです。今後住宅ローン金利が上昇した場合、変動金利だと返済額が上昇してしまうことになります。

なお、変動金利と固定金利を比べると、同じタイミングであれば、変動金利の方が金利が低く設定されているのが一般的です。このため、金利が上昇することが予想されるのであれば固定金利の方がおすすめで、一方、金利が下がるか横ばいの場合は変動金利の方がおすすめということになります。

住宅ローンの金利決定要因は2つ

住宅ローンの金利はどのように決まるのでしょうか?主な金利の決定要因には以下の2つがあります。

- 市場金利

- 銀行間競争

要因1.市場金利

まずは市場金利です。

銀行は短期金利市場で資金を調達し、顧客に対してお金を貸し出し、その金利差を利益とします。住宅ローン金利も市場金利の影響を受けると考える必要があるでしょう。

なお、変動金利の場合は「短期プライムレート」に、固定金利の場合は「10年国債利回り」に連動します。

要因2.銀行間競争

金利が決定する要因の2つ目は銀行間競争です。

銀行は市場金利に自行の裁量で金利を加えて住宅ローンを貸し出します。他の銀行が低い金利で設定している場合、自行も金利を低く設定しなければお金を借りてくれないと考えるでしょう。

こうしたことから、銀行間競争も住宅ローン金利に影響を与えるのです。

住宅ローンは「固定金利」と「変動金利」どっちがいいの?

結局のところ、住宅ローンは固定金利と変動金利のどちらがおすすめなのでしょうか?

固定金利と変動金利はそれぞれにメリット・デメリットがあり、万人にとってどちらがおすすめということはありません。一方、その特徴から、それぞれの金利の向き・不向きはあります。

固定金利が向いている人、変動金利が向いている人について見ていきましょう。

固定金利が向いている人

まず、固定金利が向いている人の特徴は以下のようなものです。

- 金利上昇リスクを気にせずに返済したい

- 借入金額が多い

- 金利タイプの変更や繰り上げ返済を活用するのが苦手

特に全期間固定金利の場合、借入から完済までの返済額が固定されるため、計画的に返済していきたいという人に向いているといえるでしょう。

また、変動金利の場合、金利が上昇したタイミングで繰り上げ返済するといった方法が考えられますが、借入金額が大きい場合はそれも難しくなりやすいです。借入金額が多い人は固定金利の方がおすすめだといえるでしょう。

変動金利が向いている人

次に、変動金利が向いているのは以下のような人です。

- 収入や資金にある程度の余裕があり、計画的に返済できる

- 借入金額が少ない

- 繰り上げ返済を利用して早く返済したい

変動金利は借入期間中に金利が変動する可能性があります。このため、万が一金利が上昇した場合にも大きな問題なく返済していけるだけの収入があり、また必要に応じて繰り上げ返済できるだけの資金がある人に向いているといえるでしょう。

住宅ローンの金利が上昇した際の対策とは?

今後、住宅ローンが上昇した場合、どのように対策するとよいのでしょうか?

これから借りる人は「固定金利」を選択肢に入れる

冒頭でお伝えしたとおり、日本ではこれまで長く低金利で推移してきましたが、世界的なトレンドからも、今後は日本でも住宅ローン金利が上昇していく可能性があります。

住宅ローン金利が上昇する可能性がある場合は、固定金利の利用を検討するのがおすすめです。固定金利の中でも、全期間固定金利であれば、借入期間中の金利の変動を気にせず返済していくことができるでしょう。

ただし、同じタイミングで固定金利と変動金利を比べると、固定金利の方が金利水準が高い点には注意が必要です。この点、例えば【フラット35】であれば当初10年間金利優遇を受けられる「【フラット35】S」を利用することで変動金利との金利差を緩和できます。

【フラット35】SはZEH住宅並みの住宅性能を備えるなど、一定の条件を満たす住宅について、金利の優遇を受けられる制度で、具体的には以下のようになります。

例えば、住信SBIネット銀行の変動金利の金利は2023年2月時点で0.375%、【フラット35】の2023年2月時点の金利は1.88%ですが、【フラット35】S(ZEH)を利用することで当初5年間を1.38%、5年目から10年目まで1.63%で利用できます。

【フラット35】Sを利用したとしても、金利差は大きいですが、全期間固定金利は住宅ローンを組んだ時の金利でずっと固定されることを考えると、特に今後住宅ローン金利の上昇が見込まれるなか、安心を買うための金利差だといえるでしょう。

「変動金利」で借りている人は借り換えを検討する

次に、変動金利で借りている人は、住宅ローン金利が上昇すると返済額が高くなってしまいます。今後住宅ローン金利が上昇する可能性がある現在のような状況下では、固定金利への借り換えも検討するとよいでしょう。

なお、固定金利は10年国債利回りに、変動金利は短期プライムレートに連動することはすでにお伝えしました。

一般的に、住宅ローンの金利が変動するときは、先に固定金利が動いてからその後変動金利が動くとされています。つまり、変動金利を組んでいる人が、実際に変動金利の金利が上がった後に固定金利への借り換えを検討すると、すでに固定金利は高くなってしまっている可能性が高いのです。

今変動金利を組んでいる人は、早い段階で固定金利への借り換えを検討するとよいでしょう。

おすすめ住宅ローンを金利別で紹介!

最後に、おすすめの住宅ローンを金利別で紹介していきます。

固定金利

固定金利でおすすめの住宅ローンの特徴としては、以下が挙げられます。

- お得な条件で利用できる【フラット35】

- ネット銀行で長い期間の固定期間選択型金利を利用できる住宅ローン

- 金利再選択時の金利優遇が大きい固定期間選択型金利の住宅ローン

【フラット35】は全期間固定金利の住宅ローンで、借りたときの金利で最後まで返済することが可能です。このため、安心して返済していきたいという方におすすめ。【フラット35】を利用する場合、金融機関は窓口となるだけなので、金融機関が異なっても利用条件は大きく異ならないのが一般的です。

一方、一部の金融機関の中には、例えば自己資金を多く入れることでより低い金利で利用できるケースもあります。その他、つなぎ融資を利用できるかできないかといったことも判断のポイントとなるでしょう。

次に、固定期間選択型金利を利用する際、検討したいのが低い金利で利用できるネット銀行です。ネット銀行は窓口を持たず、場所代や人件費が不要となるため、店舗を持つ銀行と比べると低い金利で利用できるのが一般的です。

ネット銀行は、変動金利に力を入れていることが多いですが、中には固定期間選択型金利をお得に利用できる金融機関もあります。中でも、10年以上の固定期間を選択できるネット銀行であれば、固定金利のメリットを活用しやすいでしょう。

最後に、固定期間選択型金利は、10年など固定金利終了時は、再度5年、10年など固定期間を選択するか、変動金利に移行することになります。

このうち、再度固定期間を選択することを「金利の再選択」と呼びますが、再選択時には当初の借入より金利の優遇幅が少なくなってしまうことが多いです。

一方、金融機関によっては、金利再選択時の優遇幅が大きい金融機関もあります。固定期間選択型金利を利用する際は、この金利再選択時の金利優遇幅についてもしっかり確認しておくようにしましょう。

変動金利

変動金利のおすすめの住宅ローンの特徴は以下の通りです。

- 低い金利で利用できるネット銀行の住宅ローン

- 実店舗を利用できるネット銀行の住宅ローン

- つなぎ融資を利用できるネット銀行の住宅ローン

- 実店舗でもネット銀行並みの金利で利用できる金融機関の住宅ローン

まず、変動金利を利用するのであれば、金利の低いネット銀行の利用がおすすめです。実店舗の金融機関が2023年2月時点で1%程度で利用できるものが多いのに対し、ネット銀行の住宅ローンの中には0.5%以下の金利で利用できるものも多くあります。

一方、ネット銀行の住宅ローンはネット上でのやり取りとなるため、大きな額のお金を借りる際に不安を感じることも多いでしょう。そうした方は、ネット銀行であっても実店舗で相談しながら進められる住宅ローンもあるため、そうした金融機関を探すのがおすすめです。

さらに、ネット銀行の住宅ローンで問題となりやすいのが「つなぎ融資」です。

住宅ローンは、完成した建物を対象にお金を借りることができますが、注文住宅の場合、建物が完成する前に、土地の取得費用や着工金などが必要となります。こうした費用を支払うために、住宅ローン決済前に利用するのがつなぎ融資ですが、ネット銀行の中にはつなぎ融資を利用できない金融機関も多いです。

その場合、自己資金で用意するか、別途民間の金融機関に相談する必要がありますが、ネット銀行の中でもつなぎ融資を利用できるところもあるので、そうしたネット銀行を選ぶとよいでしょう。

なお、住信SBIネット銀行は上記のいずれも条件を満たしています。住信SBIネット銀行の2023年2月時点の金利は0.375%であり、また専属銀行代理店「ローンプラザ」や提携先店舗を利用すれば、実店舗で相談しながら住宅ローンの手続きを進めることができます。また、「つなぎ融資」や「土地先行プラン」も利用できるのです。

その他、実店舗を持つ金融機関の中にも、ネット銀行並みの金利で変動金利の住宅ローンを借りられるケースもあるため、こうした金融機関の利用を考えてみるのもよいでしょう。

住宅ローンの金利は上昇する想定で計画を立てよう

今回は、住宅ローン金利について、金利の推移や今後の動向、おすすめの金利タイプなどをご紹介しました。

今後のローン金利がどのように動くかは誰にも分かりませんが、状況としては金利が上昇する可能性が高いといえるでしょう。これから住宅ローンを借りる方や、現在すでに住宅ローンを借りている方は、金利の上昇を想定したうえで計画を立てることが大切です。