最終更新日: 2024年11月29日

近年、住宅ローンの金利は、非常に低い水準で推移しています。しかし、この先もずっと住宅ローンの低金利が続くとは限りません。そのため、住宅ローンを借りるタイミングや金利タイプの選び方に悩んでいる人もいるでしょう。

そこで今回は、住宅ローンの金利について解説します。住宅ローンの金利が変動する理由や今後の予想についても解説しますので、住宅ローンの金利推移に興味のある方は、ぜひ参考にしてみてください。

【目次】

住宅ローンの金利が変動する理由

これまでの住宅ローン金利推移

住宅ローンの金利は今後どうなる?

金利上昇リスクへの対策

住宅ローンを借りる適切なタイミング

住宅ローンの金利に関する注意点

住宅ローンの金利が変動する理由

そもそも住宅ローンの金利は、変動金利と固定金利それぞれで金利の決まり方が異なります。たとえば変動金利の場合は、各金融機関が決めている「短期プライムレート」という金利が基準となっています。短期プライムレートの「短期」は1年以内、「プライム」は最優遇のこと。つまり、短期プライムレートは最優遇金利の中でも1年以内の短期に貸し出す金利のことを指すのです。

ちなみに、短期プライムレートは日本銀行の「政策金利」に連動しています。政策金利は日本銀行の金融政策によって設定されるため、経済実態に左右されることになるのです。したがって、住宅ローンの変動金利は日本国内の景気や物価から大きな影響を受けるといえるでしょう。

一方で、住宅ローンにおける全期間固定金利型の場合、基本的には「長期金利」を基準としています。長期金利の代表的な指標として「新発10年国債利回り」があり、国債の利回りは国債に投資する人たちの予想が反映される特徴があります。投資家は「将来」を予想して取引を行うため、全期間固定金利型の場合は現在だけでなく将来の予想にも影響を受けるといえるでしょう。

固定金利期間選択型における借入金利は、「円金利スワップレート」が基準とされています。円金利スワップレートとは、変動金利と固定金利の円金利同士を取引する際の金利レートのこと。円金利スワップレートは長期金利の影響も受けるため、長期金利と同じような動きをする傾向があります。

なお、住宅ローンの金利タイプを選ぶ際には、金利タイプそれぞれの特徴を知ることが大切です。詳しくは、こちらの記事もご覧ください。

住宅ローンで選べる金利のタイプとは?それぞれの特徴から選び方を解説

これまでの住宅ローン金利推移

住宅ローンは長期にわたる返済になることが多いため、金利タイプの選択が後々の返済負担に大きく影響する可能性が考えられます。金利タイプを選ぶときは、目先の金利だけでなく長期的な目線で考えていく必要があるでしょう。

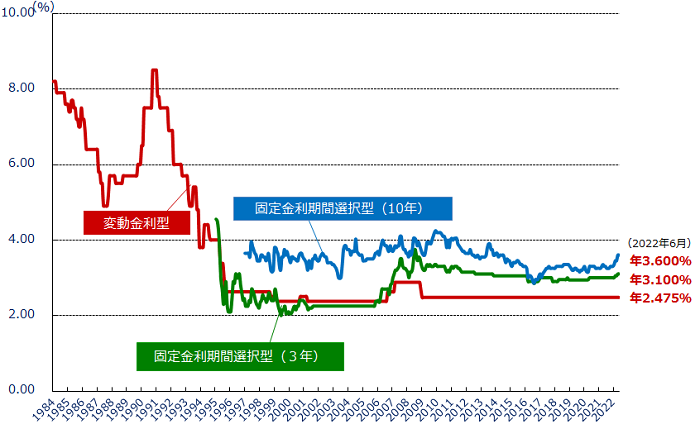

それでは、これまでの住宅ローンの金利はどのように推移しているのでしょうか?まずは民間金融機関の住宅ローン金利推移を確認してみましょう。

出典:住宅金融支援機構「民間金融機関の住宅ローン金利推移(変動金利等)」

上記のグラフは【フラット35】などを提供している住宅金融支援機構がWebサイト上で公開している過去の住宅ローンの金利推移です。主要都市銀行のホームページ等により集計した金利(中央値)から作成されています。このグラフからは、バブル期は金利が上昇していたものの、その後のバブル崩壊により金利が下がり、ゼロ金利導入からは低金利が続いていることが読み取れます。さらに、近年における変動金利はほぼ横ばい、直近では固定金利期間選択型(3年・10年)の金利が上昇していることも読み取れるでしょう。

続いて、【フラット35】の金利推移です。

| 年月 | 2013年4月 | 2014年4月 | 2015年4月 | 2016年4月 | 2017年4月 | 2018年4月 | 2019年4月 | 2020年4月 | 2021年4月 | 2022年4月 |

| 金利 | 最高2.750%最低1.800% | 最高2.430%最低1.750% | 最高2.120%最低1.540% | 最高1.820%最低1.190% | 最高1.670%最低1.120% | 最高2.010%最低1.350% | 最高1.960%最低1.270% | 最高2.030%最低1.300% | 最高2.170%最低1.370% | 最高2.540%最低1.440% |

出典:住宅金融支援機構「【フラット35】借入金利の推移」

この表は、【フラット35】の借入期間が21年以上35年以下、融資率9割以下、新団信機構付(2019年10月以降)を対象とした過去10年の金利推移です。【フラット35】の金利は金融機関によって異なるため、最低~最高の金利が公開されています。この表からは、過去10年としてみれば低金利での推移が続いていて、近年は少しずつ上昇していることが読み取れるでしょう。

【フラット35】は全期間固定金利型なので、既に【フラット35】で借り入れしている人は今後も市場金利の影響を受けません。一方で、これから【フラット35】での借り入れを検討している人にとっては、借入時の金利がずっと続くことになるため借り入れのタイミングにお悩みの方もいるでしょう。

ちなみに、住宅ローン借り入れのタイミングを考えるとき、契約者となる方の年齢も重要なポイントの1つです。住宅ローンの年齢要件や年齢を考慮した借り入れのタイミングを知りたい方は、こちらの記事もご覧ください。

住宅ローンの年齢要件│35年ローンは何歳までに申し込むべき?

住宅ローンの金利は今後どうなる?

住宅ローンにおける将来の金利動向がわかれば、金利タイプの選び方や借り入れのタイミングを考えやすいでしょう。しかし、将来の金利について正確に予測することは誰にもできません。

とはいえ、住宅ローンの金利が今後どのように推移していくのか気になっている人は多いのではないでしょうか。ここでは、様々な要素から住宅ローンの金利について予測してみます。

固定金利は2022年以降多少上がる可能性がある

2022年4月、メガバンク3行が固定金利選択型(10年)の基準金利を引き上げることを発表しました。また、2022年に入ってから長期金利が6年ぶりに高値を更新しています。長期金利の上昇が今後も続けば、固定金利も上昇していく可能性が高いといえるでしょう。

ちなみに、日本銀行は10年物国債金利がゼロ%程度で推移するような対応をする政策を決めています。物価安定の目標を実現するまでは、いきなり金融緩和をやめる政策をとることは考えにくいでしょう。

ただし、2022年4月の消費者物価指数(生鮮食品を除く総合)は前年同月比2.1%と上昇しています。今後の物価上昇率や不動産価格の推移などの条件によっては、金融政策の方向性が変更される可能性は考えられるでしょう。固定金利が急上昇することは考えにくいものの、2022年以降多少上がる可能性はあると考えられます。

変動金利はすぐに上昇するとは考えにくい

先ほども解説したように、住宅ローンの変動金利は日本銀行の政策金利に連動しています。固定金利の予測でも触れたように、日本銀行は「物価安定の目標」を実現するために金融緩和を続けていくことを決定しています。2022年4月の消費者物価指数(生鮮食品を除く総合)は前年同月比2.1%となりましたが、この数字だけですぐに金融緩和をやめることは考えにくいでしょう。

しかし、この先も長く低金利が続くとはいえません。現在の金利は「下げ止まり」ともいわれているため、上昇に転じてもおかしくない状況だからです。とはいえ、金利の上昇は長期金利や円金利スワップレートの影響を受ける固定金利の方が先であると予測できます。以上から、変動金利は「すぐに」上昇するとは考えにくいといえるでしょう。

金利上昇リスクへの対策

住宅ローンの金利タイプで「変動金利」「固定金利期間選択型」を選んでいる人は特に、金利が上昇した場合の対応について考えておく必要があるでしょう。ここでは、金利上昇リスクへの対策について解説します。

余裕をもって返済できる借入金額にする

借入金額が大きいほど金利が変動したときの影響が大きくなりやすいため、金利が上昇したときのリスクが高まります。そのため、住宅ローンは返済が可能な上限額で借り入れるのではなく、余裕をもって返済できる借入金額にすることをおすすめします。

住宅ローンの返済は長期にわたるため、ご自身やご家族のライフイベントも考慮して返済計画を考えていく必要があるでしょう。適正な借入金額がわからず不安な方は、金融機関に返済シミュレーションを依頼したり、金融機関の窓口やファイナンシャルプランナーなどの専門家にライフプランを含めた相談をしたりしてみてください。

金利上昇時に慌てないよう貯蓄をしておく

将来の金利動向を完全に予測することは不可能です。いざ金利が上昇したときに慌てないように、貯蓄をしておきましょう。まとまった資金があれば、金利が上昇したときに繰り上げ返済するなどの対応をすることができるからです。

貯蓄をする場合は、銀行への預金だけでなく投資を組み合わせる方法もあります。金利が上昇するタイミングを正確に把握することはできないので、投資信託や株式など必要なときに現金化しやすい資産運用を検討するとよいでしょう。

金利が上昇したらどのような対応をするかシミュレーションをする

金利が上昇したときの対応として、たとえば繰り上げ返済や金利タイプの変更、住宅ローンの借り換えが挙げられます。もし金利が上昇した場合にどのような対応をすべきかあらかじめシミュレーションしておくと、金利が上昇したタイミングで行動しやすくなるでしょう。

たとえば、「固定金利が〇%まで上昇したら固定金利に変更する」「金利が〇%まで上昇したら繰り上げ返済を活用して元本を減らす」などの基準を決めておくと、いざ金利が上昇したときに判断しやすくなります。金利上昇リスクに備えたい人は、定期的に金利の動きを確認しておくことも大切です。

こまめに繰り上げ返済をする

金利が上昇したタイミングで行動するのではなく、まとまった資金があるときにこまめに繰り上げ返済することで金利上昇リスクに備えることができます。繰り上げ返済で元本を減らしておくことで、金利が上昇しても影響を少なくすることが可能です。

ただし、繰り上げ返済には手数料がかかるケースがあります。金融機関によって手数料の有無や金額が異なるため、あらかじめ確認しておきましょう。

将来の金利上昇に備える方法についてさらに詳しく知りたい方は、こちらの記事もご覧ください。

住宅ローンの金利が変動する要因は?将来の金利上昇に備える方法

住宅ローンを借りる適切なタイミング

住宅ローンの金利だけを見れば、現在は非常に低い水準で推移しているので良いタイミングだといえるでしょう。金利が低いときに借り入れれば月々の返済額が抑えられるので、結果として総返済額も安くなりやすいことが考えられます。

しかし、基本的に住宅ローンを借り入れするタイミングはマイホームの購入と同じです。マイホームの購入は今後の人生に大きな影響を与える可能性が高いため、購入するタイミングを金利のみで決定づけることは難しいでしょう。

ここでは、住宅ローンを借りる適切なタイミングについて解説します。自分自身に適したタイミングを見極めて、住宅ローンの借り入れを検討していきましょう。

仕事面から考えるタイミング

住宅ローンの借り入れにあたり、本人の属性などを対象とした審査があります。勤務先・年収・勤続年数など、返済能力のある人物であるか見極めるために行われるのが一般的です。そのため、仕事が安定していて収入が多い人の方が審査に通りやすく、良い条件での借り入れをしやすいでしょう。したがって、仕事が安定していたり、昇格などにより年収が増えたりしたときが、住宅ローンの借り入れを検討するタイミングとして考えられます。

また、転勤がなくなり定住する地域を決めたときや社宅の期限が終わるタイミングでも、住宅ローンの借り入れを検討しやすいでしょう。住宅に関する社内の制度を利用している場合は、内容を詳しく確認してみてください。

子どもの成長から考えるタイミング

子どもが生まれるタイミングでマイホームの購入を検討する人は少なくありません。子育てに主軸を置いて居住する地域を決めたり、住宅を選択したりすることができるからです。

また、子どもが小学校などに進学するタイミングも検討しやすいでしょう。ただし、子どもが大きくなるにつれて転校などにより環境が変わることへの負担が大きくなってしまいます。家族全員で話し合いながら、適切なタイミングを探していくとよいでしょう。

さらに、子どもが自立したタイミングで夫婦2人が暮らす住宅を購入するケースも考えられます。この場合は、老後の暮らしに焦点を当てた資金計画や物件選びが大切です。

住宅ローンの金利に関する注意点

ここでは、住宅ローンの金利に関する注意点について解説します。住宅ローンの借り入れにあたり、注意点も踏まえて検討していきましょう。

定期的に金利の動きをチェックする

住宅ローンは借入金額が大きく、長期的な返済になるのが一般的です。そのため、より良い条件で返済をしていきたい人は、定期的に金利の動きを確認しておくことをおすすめします。金利上昇局面で変動金利から固定金利への変更を検討している人は、借り入れ先候補の固定金利を定期的に確認することで金利タイプ変更の判断がしやすくなるでしょう。

また、変動金利や固定金利期間選択型の人はもちろん、全期間固定金利型の人も金利の動きによって今よりも良い借り入れ条件になる可能性があります。たとえば、【フラット35】から現在借り入れている金利よりも低い【フラット35】への借り換えをすれば、返済負担を少なくすることができるでしょう。より良い条件で返済したい人は、定期的に金利の動きを確認して、そのときの条件で返済シミュレーションをしてみてください。

目先の金利だけで考えない

住宅ローンは借入金額が大きくなりやすいため、少しの金利変動でも返済の負担が大きくなってしまうケースもあるでしょう。金利が低いときに借り入れした方が月々の返済額が抑えられることは間違いありません。しかし、住宅ローンの返済は長期的です。現在は住宅ローンの低金利が続いていますが、今回ご紹介したように金融政策や経済情勢などの影響を受けて、今後は上昇に転じる可能性も十分に考えられます。目先の金利だけでなく将来金利が変動することも踏まえて、住宅ローンの借り入れを検討していく必要があるでしょう。

また、借り入れ時点での金利を比較すると、固定金利よりも変動金利の方が低く設定されているのが一般的です。しかし、変動金利を選択する場合は、将来金利が上昇したときの対応についても考えておく必要があります。金利タイプを選ぶときには、現在の金利だけでなくご自身の現状や将来のことも踏まえて検討することが大切です。

住宅ローンの金利タイプについてどちらを選べばよいかわからずお悩みの方は、こちらの記事もご覧ください。

住宅ローンの金利は変動型か固定型か?あなたが適しているのはどっち?

住宅ローンの金利推移について、将来のことを完全に予測することは不可能です。しかし、定期的に金利の動きを確認しておくことで、住宅ローンの借り入れや借り換えなどのタイミングを判断しやすくなるでしょう。今回ご紹介したように、現在の住宅ローンの金利は非常に低いところを推移しています。しかし、今後はこれ以上に下がることは考えにくく、上昇に転じる可能性は十分にあると予測されます。そのため、金利が上昇したらどのように行動したらよいか、あらかじめ考えておくことをおすすめします。そして、いざ金利が上昇したときに慌てないように、早いうちから金利上昇リスクへの備えをしておきましょう。